El Real Decreto 634/2015, de 10 de

julio, por el que se aprueba el Reglamento del Impuesto sobre Sociedades,

introduce modificaciones en las obligaciones de documentación de operaciones

vinculadas, con efectos para ejercicios iniciados a partir del 01/01/2015, con

las excepciones que veremos a continuación.

El Real Decreto 634/2015, de 10 de

julio, por el que se aprueba el Reglamento del Impuesto sobre Sociedades,

introduce modificaciones en las obligaciones de documentación de operaciones

vinculadas, con efectos para ejercicios iniciados a partir del 01/01/2015, con

las excepciones que veremos a continuación. |

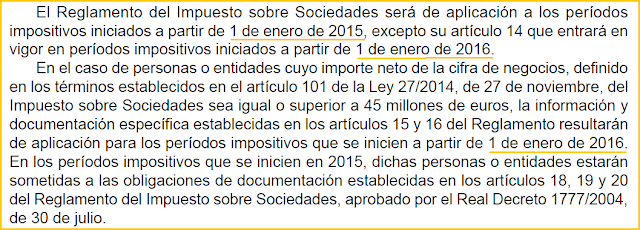

| Disposición Final Tercera R.D. 634/2015 - Reglamento del Impuesto sobre Sociedades |

El régimen de documentación de

operaciones vinculadas fue objeto de modificación por la Ley 27/2014, de 27 de

noviembre, del Impuesto sobre Sociedades, como analizamos en la siguiente entrada del blog.

El siguiente hito legislativo ha

consistido en la aprobación de un nuevo Reglamento del Impuesto, que adecúa el

régimen de documentación de operaciones vinculadas a la Ley, desarrollando los

aspectos por ella previstos e incorporando ciertas novedades.

A continuación resumimos los cambios

más destacables del nuevo Reglamento en cuanto a la información y documentación

sobre entidades y operaciones vinculadas, que pasa a estar regulado en los

artículos 13 y siguientes del Reglamento.

Puedes consultar una tabla comparativa entre la regulación actual y la anterior en el siguiente archivo.

OBLIGACIONES DE DOCUMENTACIÓN

1) INFORMACIÓN PAÍS POR PAÍS

(art. 13.1 y 14 RISO)

- Se establece esta nueva obligación de documentación para entidades dominantes de grandes grupos (INCN del grupo del periodo impositivo anterior superior a 750 millones de euros).

- Información a revelar por cada país: ingresos brutos del grupo, (especificando los obtenidos con entidades vinculadas), resultados antes de impuestos, Impuestos sobre Sociedades satisfechos (incluyendo retenciones), capital y otros fondos propios, plantilla media, activos materiales e inversiones inmobiliarias y lista de entidades residentes.

- Esta obligación tiene efecto para periodos impositivos iniciados a partir del 01/01/2016 (Disposición Final 3ª RISO).

2) DOCUMENTACIÓN TOTAL

(del grupo + del contribuyente)

(art. 13 RISO)

- Se modifican ciertas operaciones concretas en las que se excluye la obligación de documentación.

En

este sentido, destacamos la excepción de documentar totalmente las operaciones con

la misma parte vinculada cuyo valor de mercado total no supere 250.000 €: la

excepción ya se establecía anteriormente, pero con la modificación del

reglamento ya no se prevén operaciones concretas excluidas de tal

excepción, ni determinadas operaciones excluidas del cómputo de los 250.000 €.

3) DOCUMENTACIÓN DEL GRUPO

(art. 15 RISO)

- Se incrementa la información a suministrar (para ejercicios iniciados a partir del 01/01/2016), entre la que destaca la descripción de los principales mercados geográficos en los que opera el grupo, fuentes principales de beneficios y cadena de suministro de bienes, información relativa a los activos intangibles, actividad financiera y situación financiera y fiscal.

- La documentación prevista en este artículo no resultará de aplicación a aquellos grupos en los que el importe neto de la cifra de negocios del periodo anterior sea inferior a 45 millones de euros.

4) DOCUMENTACIÓN DEL CONTRIBUYENTE

(art. 16 RISO)

- Se incrementa la información a suministrar (para ejercicios iniciados a partir del 01/01/2016), entre la que destaca: estructura de dirección, organigrama, actividades y estrategia de negocio, competidores e información económico-financiera.

- Se establece contenido simplificado de la documentación en función del tamaño de la entidad:

- Si el importe neto de la cifra de negocios del periodo anterior es inferior a 45 millones de euros: descripción de las operaciones, identificación de las partes vinculadas, método de valoración utilizado, comparables obtenidos y valoración derivada del método de valoración.

- Si el importe neto de la cifra de negocios del periodo anterior es inferior a 10 millones de euros: no tendrán que aportar los comparables obtenidos y la valoración derivada del método de valoración, y podrán utilizar un modelo normalizado aprobado por Hacienda para cumplir con la obligación de documentación.

- Se establecen varias operaciones vinculadas exceptuadas de la posibilidad de simplificación de documentación: operaciones con socios que apliquen el método de estimación objetiva en IRPF (módulos), y transmisión de negocios, participaciones en otras empresas, inmuebles e intangibles. Como se ha expuesto, anteriormente estas operaciones debían documentarse totalmente con independencia de su importe (documentación del grupo y del contribuyente); con la modificación del Reglamento, si este tipo de operaciones exceden de 250.000 € con la misma parte vinculada, deberá aportarse únicamente la documentación del contribuyente, pero no se exige la documentación del grupo.

REGLAS DE VALORACIÓN

(art. 17 RISO)

- Se especifica que para determinar el valor de mercado de las operaciones vinculadas (realizar el análisis de comparabilidad con operaciones equiparables entre partes independientes) deberá tenerse en cuenta la naturaleza de las operaciones y a la conducta de las partes.

- Se introduce la posibilidad de utilizar medidas estadísticas para minimizar el riesgo de error provocado por defectos en la comparabilidad, siempre que se haya podido determinar un rango de valores que cumpla razonablemente el principio de libre competencia.

- No se hace referencia al supuesto de equiparación del valor convenido con el de mercado en prestaciones de servicios de socios profesionales a la sociedad, ya que ha sido incorporado al artículo 18.6 de la Ley 27/2014, del Impuesto de Sociedades.

PROCEDIMIENTO DE COMPROBACIÓN

(art. 19 RISO)

- Se elimina la posibilidad de promover tasación pericial contradictoria por parte del contribuyente (art 19 RISO), en consonancia con la Ley del Impuesto.

- Se exceptúa la realización de ajuste secundario cuando se justifique la restitución patrimonial entre las partes vinculadas antes de que se dicte la liquidación que establezca dicho ajuste (art. 20 RISO).

CONCLUSIÓN

De todos estos cambios podemos extraer las siguientes conclusiones:

- Se incrementan las obligaciones de documentación de los grandes grupos.

- Información país por país.

- Mayor documentación del grupo y del contribuyente.

- Se reducen las obligaciones de documentación para las entidades de menor tamaño:

- El límite para aplicar el contenido simplificado de documentación se eleva de 10 a 45 millones de INCN.

- Las entidades de reducida dimensión podrán cumplir con las obligaciones de documentación mediante modelo normalizado.

En cuanto a las excepciones relativas a las obligaciones de documentación de las operaciones vinculadas, pueden resumirse en dos grupos:

- Por tipo de operación (consolidación fiscal, miembros de AIEs y UTEs, OPVs, OPAs y operaciones con la misma parte vinculada cuyo valor de mercado total no supere 250.000 €): excepción de toda la documentación específica (del grupo y del contribuyente).

- Por tamaño (INCN inferior a 45 millones de €):

- Excepción de la documentación del grupo.

- Simplificación de la documentación del contribuyente, excepto determinadas operaciones (socios en módulos y transmisión de negocios, participaciones, inmuebles e intangibles).

- Cambios en el régimen de operaciones vinculadas en la Ley 27/2014, del Impuesto sobre Sociedades.

- Obligación de documentación de operaciones vinculadas a partir de 2015.